¿Qué es la liquidez de una empresa?

¿Quieres saber qué es la liquidez de una empresa? ¿Necesitas saber si tu empresa tiene en buena salud financiera?

¡Descubre el secreto detrás de la liquidez y cómo puede ser la clave para el éxito de tu negocio! ¡No te lo pierdas!

Índice

¿Qué es la liquidez de una empresa? (Con ejemplo)

La liquidez empresarial hace referencia a la habilidad de una compañía para cumplir con sus compromisos financieros, como pagos y cobros, transformando sus activos y recursos en dinero en efectivo sin dificultad.

Este aspecto es crucial para evaluar el desempeño y la estabilidad financiera de un negocio, ya que permite determinar su capacidad para enfrentar situaciones económicas adversas o aprovechar oportunidades de inversión.

Un ejemplo de liquidez en una empresa podría ser el siguiente: supongamos que una compañía de tecnología tiene activos líquidos tales como cuentas por cobrar, inversiones a corto plazo y efectivo en caja.

Si esta empresa enfrenta un imprevisto, como una emergencia o una oportunidad de inversión, puede recurrir a estos recursos para cumplir con sus obligaciones financieras sin tener que vender activos fijos, como maquinaria o propiedades. En este caso, se consideraría que la empresa tiene una buena liquidez.

Resumen

¿Qué importancia tiene?

La liquidez en una empresa posee una relevancia crucial, ya que permite a la compañía enfrentar diversas situaciones y oportunidades. Aquí te menciono algunos aspectos clave que destacan su importancia:

Manejo de emergencias e imprevistos

La liquidez garantiza que la empresa pueda abordar circunstancias inesperadas, como reparaciones o gastos adicionales, sin incurrir en deudas o comprometer sus activos fijos.

Aprovechamiento de oportunidades

La liquidez posibilita que una empresa capitalice oportunidades de inversión atractivas, permitiendo expandir sus operaciones o mejorar su posición en el mercado.

Estabilidad financiera

La liquidez contribuye a la solidez financiera de la empresa, lo que genera confianza en inversores, proveedores y clientes, facilitando el acceso a créditos y condiciones más favorables.

Cumplimiento de obligaciones

Una adecuada liquidez asegura que la empresa pueda cumplir con sus responsabilidades financieras, como pagos a empleados, proveedores y acreedores, manteniendo una reputación sólida en el mercado.

Flexibilidad en tiempos de crisis

La liquidez de una empresa brinda un margen de maniobra en momentos de incertidumbre económica, permitiendo a la empresa adaptarse a cambios en el mercado sin sufrir pérdidas significativas.

En resumen

La liquidez es un factor esencial en la gestión empresarial, ya que asegura la capacidad de la compañía para enfrentar situaciones adversas y aprovechar oportunidades, contribuyendo a su éxito y estabilidad financiera.

¿Cómo se mide la liquidez de una empresa?

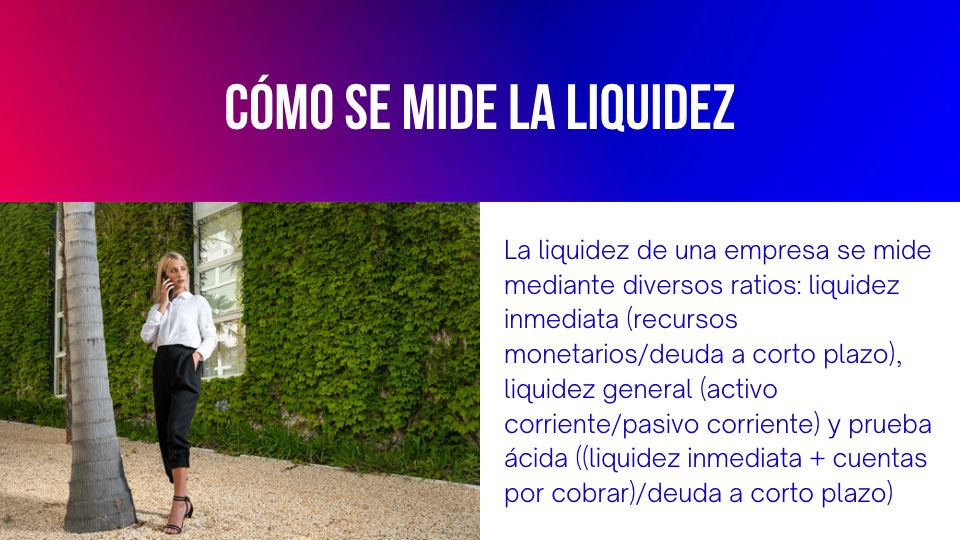

La medición de la liquidez de una empresa se realiza a través de diferentes indicadores que evalúan su capacidad para cumplir con sus obligaciones financieras a corto plazo. A continuación, se presentan tres enfoques para calcular la liquidez:

Ratio de liquidez inmediata

Este indicador analiza los recursos monetarios disponibles de una empresa, como efectivo, cuentas bancarias y activos altamente líquidos.

Se calcula dividiendo estos recursos por el pasivo corriente. Un resultado más elevado indica mayor liquidez y solvencia.

Fórmula: Recursos monetarios / Deuda a corto plazo

Ratio de liquidez general

Este enfoque considera tanto los activos corrientes de corto plazo como los de largo plazo, incluyendo la liquidez inmediata, cuentas por cobrar y el inventario.

Se divide el activo corriente por el pasivo corriente para obtener el ratio. Un valor más alto representa mayor liquidez.

Fórmula: Activo corriente / Pasivo corriente

Ratio de prueba ácida (quick ratio)

Este indicador examina la liquidez inmediata junto con las cuentas por cobrar, excluyendo el inventario. Se calcula sumando la liquidez inmediata y las cuentas por cobrar, y dividiendo el resultado por el pasivo corriente.

Fórmula: (Liquidez inmediata + Cuentas por cobrar) / Deuda a corto plazo

Estos tres métodos permiten evaluar la salud financiera de una empresa en términos de liquidez. La liquidez general es la más abarcadora, ya que incluye todos los activos corrientes, mientras que las otras dos proporcionan una visión más específica. La adecuada liquidez es fundamental para evitar endeudamientos excesivos y garantizar la estabilidad financiera de un negocio.

Resumen

La liquidez de una empresa se mide mediante diversos ratios: liquidez inmediata (recursos monetarios/deuda a corto plazo), liquidez general (activo corriente/pasivo corriente) y prueba ácida ((liquidez inmediata + cuentas por cobrar)/deuda a corto plazo). Estos indicadores evalúan la capacidad de la empresa para enfrentar sus obligaciones financieras a corto plazo y reflejan su salud financiera.

¿Cómo se calcula la liquidez?

Quizá voy a ser muy repetitivo, pero es un punto muy importante para cualquier compañía. La liquidez de una empresa se determina a través de diversos indicadores que evalúan su habilidad para cumplir con las obligaciones financieras a corto plazo.

Los tres principales parámetros son: ratio de liquidez, ratio de acidez y ratio de tesorería.

- Ratio de liquidez: Este índice refleja la capacidad de una empresa para afrontar sus deudas a corto plazo. Se calcula dividiendo el activo corriente por el pasivo corriente. Un resultado óptimo se encuentra entre 1,2 y 2.

- Ratio de acidez: Este indicador mide la habilidad de la empresa para pagar sus deudas a corto plazo sin depender de sus existencias. La fórmula es: (Activo corriente - Existencias) / Pasivos corrientes. El resultado ideal se acerca a 1.

- Ratio de tesorería: Es el parámetro más riguroso y evalúa la capacidad de pago inmediato de la empresa. Se calcula comparando el efectivo y otros activos líquidos con el pasivo corriente. El resultado deseable oscila entre 0,2 y 0,3.

El equipo financiero de una empresa debe ser capaz de calcular y analizar estos indicadores para evaluar adecuadamente la liquidez de la organización.

Resumen

Para calcular la liquidez de una empresa, se utilizan tres ratios: de liquidez (activo corriente/pasivo corriente; resultado ideal entre 1,2 y 2), de acidez ((activo corriente - existencias)/pasivos corrientes; resultado óptimo cerca de 1) y de tesorería (activos líquidos/pasivo corriente; resultado entre 0,2 y 0,3).

Estos indicadores evalúan la capacidad de la empresa para cumplir con sus obligaciones financieras a corto plazo.

¿Cómo saber si la liquidez de una empresa es buena?

Para determinar si la liquidez de una empresa es buena, es crucial analizar ciertos aspectos, como la tesorería, el activo circulante y la convertibilidad de los activos en efectivo.

Además, se deben utilizar herramientas como el presupuesto de tesorería y calcular los ratios de liquidez. El ratio de liquidez general (activo circulante/pasivo circulante) debe ser superior a 1, indicando solvencia técnica.

El ratio de liquidez inmediata (tesorería/pasivo corriente) debería estar en torno o superior a 0,30, lo que refleja una capacidad de respuesta inmediata ante deudas.

¿Cuál es la diferencia entre solvencia y liquidez?

La solvencia y la liquidez son dos conceptos relacionados pero distintos que reflejan la salud económica de una empresa. La solvencia se refiere a la capacidad de un negocio para cumplir con sus obligaciones de pago a largo plazo, es decir, sus deudas con acreedores.

Se calcula mediante el ratio de solvencia, que divide el valor total de los activos por el valor total de los pasivos, sin incluir el patrimonio neto.

Por otro lado, la liquidez se enfoca en la capacidad de los activos para convertirse en efectivo a corto plazo. Se centra en los ingresos disponibles en caja o tesorería, excluyendo activos fijos como propiedades, maquinaria o vehículos.

La liquidez es vital para enfrentar pagos inmediatos, como los de proveedores e impuestos.

Aunque ambos conceptos están estrechamente vinculados, la liquidez suele implicar solvencia, pero la solvencia no necesariamente garantiza liquidez.

La falta de liquidez puede ser preocupante si la empresa tiene numerosos pasivos, mientras que la insolvencia es aún más alarmante, ya que puede llevar a la bancarrota.

Resumen

Solvencia y liquidez son conceptos distintos pero relacionados en la salud financiera de una empresa. La solvencia indica la capacidad para cumplir obligaciones de pago a largo plazo, mientras que la liquidez se enfoca en la disponibilidad de efectivo a corto plazo. Ambos son importantes, pero la insolvencia es más alarmante, ya que puede llevar a la bancarrota.

Palabras finales

La liquidez de una empresa es un indicador clave de su salud financiera, refiriéndose a la capacidad de convertir activos en efectivo rápidamente para cumplir con obligaciones a corto plazo.

Es esencial analizar y comprender los distintos ratios de liquidez, como el ratio de liquidez general, de acidez y de tesorería, para evaluar la posición financiera de una empresa.

La liquidez se relaciona con la solvencia, que se enfoca en la capacidad de una empresa para enfrentar deudas a largo plazo.

Mantener una liquidez adecuada es crucial para evitar problemas de insolvencia y garantizar la continuidad y el éxito del negocio.

Artículo revisado y aprobado por Noelia Pérez Magán, Senior Manager en BDO Abogados y por el analista financiero y experto en gestión de activos Eduardo Tesón.