Análisis Fundamental y Técnico de una Empresa para Principiantes

¿Análisis fundamental y técnico? Averiguar en qué acciones invertir puede ser abrumador, especialmente para los principiantes.

Es difícil saber por dónde empezar y aún más difícil saber si estás tomando la decisión correcta. Con tanto en juego, es importante asegurarse de que está invirtiendo en una empresa que tendrá éxito a largo plazo.

Este artículo explica cómo analizar una compañía para que pueda sentirse seguro de su inversión. Repasaremos el análisis fundamental y el análisis técnico, dos métodos esenciales para evaluar una acción.

¿Qué es el análisis fundamental de una empresa?

El análisis fundamental es un método para evaluar el valor y el rendimiento potencial de una acción u otra inversión mediante el estudio de indicadores financieros clave como los beneficios, el flujo de caja y los activos.

Esto puede hacerse mediante un análisis cuantitativo, que implica el estudio de los números en sí, o mediante un análisis cualitativo, que tiene en cuenta factores subjetivos como la percepción de los consumidores y las tendencias del mercado.

Al comprender los factores fundamentales que impulsan el rendimiento de una empresa, los inversores pueden evaluar sus carteras de acciones con mayor precisión para determinar si es un buen momento para comprar, vender o mantener ese activo concreto.

En definitiva, tanto si gestiona su propia cartera de acciones como si confía en el asesoramiento de gestores de fondos profesionales, familiarizarse con los fundamentos del análisis fundamental es crucial para tomar decisiones de inversión bien informadas.

Contenido del artículo

¿Qué es el análisis técnico de una compañía?

El análisis técnico es un método de evaluación de valores mediante el análisis de las tendencias estadísticas derivadas de los datos del mercado, principalmente el precio y el volumen.

Su objetivo es prever el comportamiento futuro del mercado, más que identificar señales precisas para invertir.

Los técnicos creen que toda la información relevante se refleja en los movimientos de los precios y que éstos se mueven en tendencias.

Los analistas técnicos utilizan los gráficos porque son fáciles de interpretar y pueden aplicarse a cualquier valor negociado en bolsa.

Los patrones que los técnicos buscan en los gráficos son principalmente patrones de inversión (cabeza y hombros, doble techo y fondo) y patrones de continuación (banderas, banderines, cuñas).

Estos patrones se identifican por las variaciones en el precio, el volumen o ambos.

Muchos técnicos también utilizan las medias móviles para ayudar a identificar los cambios de tendencia.

En general, los analistas técnicos tienden a ser seguidores de tendencias que compran cuando se inicia una tendencia alcista y venden cuando se inicia una tendencia bajista.

Aunque hay muchas técnicas diferentes que pueden utilizarse en el análisis técnico, el objetivo sigue siendo el mismo: encontrar patrones que den pistas sobre el comportamiento futuro del mercado.

Diferencias del análisis fundamental y el análisis técnico

Hay muchos métodos diferentes para analizar los mercados financieros, y pueden dividirse en dos categorías: análisis fundamental y análisis técnico.

El análisis fundamental consiste en observar los factores económicos subyacentes que afectan al precio de una acción, como la demanda del mercado, los beneficios, las tendencias del sector, etc.

El análisis técnico, en cambio, se centra más en los patrones de los datos históricos para predecir los futuros movimientos del mercado.

Aunque ambos tipos de análisis tienen sus puntos fuertes y débiles, suelen utilizarse conjuntamente para obtener una imagen completa de cómo pueden cambiar las condiciones del mercado en el futuro.

Entender las diferencias entre el análisis fundamental y el técnico es, por tanto, una habilidad esencial para cualquiera que quiera tener éxito en la inversión o el comercio.

9 Parámetros efectivos para hacer el análisis fundamental de una empresa

¿Cómo hacer el análisis fundamental de una compañía? Hay muchas formas diferentes de analizar una empresa que cotiza en bolsa, pero una de las más importantes es el análisis fundamental.

Este tipo de análisis examina la salud financiera subyacente de la empresa para determinar su verdadero valor.

Hay varios parámetros que pueden utilizarse en un análisis fundamental, pero algunos de los más importantes son:

Beneficios por acción (BPA)

Uno de los parámetros más importantes para el análisis fundamental de una empresa es el beneficio por acción (BPA).

Este mide el beneficio atribuible a cada acción y es un indicador clave de la rentabilidad de una empresa.

Por lo general, un BPA más alto significa que una empresa tiene mejores resultados financieros y, por tanto, es más atractiva para los inversores.

Hay varias formas de calcular el BPA, pero el método más habitual es dividir los ingresos netos entre el número de acciones en circulación.

Esta cifra puede dar una buena idea de los resultados de una empresa y de si es o no una buena inversión.

Sin embargo, es importante recordar que el BPA es sólo un factor a tener en cuenta al evaluar una empresa.

Debe utilizarse junto con otros indicadores, como los ingresos y la cuota de mercado, para obtener una imagen completa de la empresa.

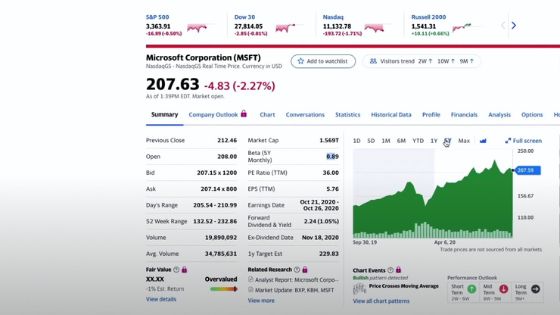

Relación precio-beneficio

Cuando se realiza un análisis fundamental de una empresa, hay varios parámetros clave que deben tenerse en cuenta.

Uno de los más importantes es la relación precio-beneficio, o relación P/E.

Esta relación se calcula dividiendo el precio actual de la acción por el beneficio por acción declarado, o BPA.

La cifra resultante refleja cuántas veces los beneficios actuales están pagando los inversores por cada acción.

En general, un ratio P/E alto indica que los inversores creen que los beneficios futuros serán altos y viceversa. Por lo tanto, suele considerarse un buen indicador del sentimiento del mercado sobre las perspectivas futuras de la empresa.

Relación deuda-capital

El coeficiente de endeudamiento es uno de los parámetros más importantes que hay que tener en cuenta al realizar un análisis fundamental de una empresa.

Este ratio mide simplemente la cantidad de deuda que tiene una empresa en comparación con la cantidad de capital.

Un ratio más alto indica que una empresa está más apalancada, lo que significa que tiene más deuda en relación con el capital.

Aunque esto no es necesariamente malo, hace que la empresa sea más arriesgada y menos estable.

Por ello, los ratios de deuda-capital más elevados deben considerarse con precaución.

Por el contrario, los ratios más bajos indican que una empresa está menos apalancada y, por tanto, puede considerarse más estable y menos arriesgada.

En igualdad de condiciones, las empresas con ratios de deuda-capital más bajos suelen considerarse mejores inversiones.

Flujo de caja operativo

Otro parámetro importante a tener en cuenta al analizar las empresas es su flujo de caja operativo.

Esta métrica da una indicación del rendimiento de la empresa al medir el efectivo real que generan sus operaciones principales.

Un mayor flujo de caja operativo indica una mayor salud financiera y unos beneficios potencialmente mayores en el futuro.

Dividendos

Por último, los dividendos también pueden ser un parámetro importante a la hora de evaluar las acciones, ya que proporcionan otro medio por el que los inversores pueden beneficiarse de la posesión de acciones de la empresa.

Los pagos de dividendos suelen basarse en la rentabilidad y el rendimiento de la empresa, por lo que el estudio de estas cifras puede ayudar a los inversores a decidir si invierten o no en el valor.

En general, estos parámetros proporcionan una valiosa información sobre la solidez y la eficacia de las operaciones de una empresa, lo que ayuda a los inversores a tomar decisiones.

Tendencias de los ingresos

Aunque las tendencias de los beneficios y las perspectivas del sector desempeñan un papel importante, una consideración clave es la evolución de los ingresos.

En general, las empresas con ingresos estables o crecientes tienden a ser más sanas y sostenibles desde el punto de vista financiero que las que presentan cifras decrecientes o erráticas año tras año.

Las tendencias de los ingresos pueden dar a los inversores una idea de si una empresa sigue teniendo una gran demanda y del potencial de crecimiento futuro.

Algunos indicadores comunes para determinar si una empresa tiene una fuerte tendencia de ingresos incluyen:

- El examen de su tasa de crecimiento histórico.

- La revisión de cualquier cambio en su línea de productos.

- La comparación del rendimiento de las ventas con el de los competidores dentro de su industria.

En general, observar de cerca los cambios en los ingresos a lo largo del tiempo puede ayudar a los inversores a evaluar posibles inversiones a largo plazo.

La información sobre estos cambios les proporciona información clave sobre la salud financiera de una empresa concreta.

Márgenes de beneficio

El margen de beneficios es una medida de los beneficios que genera una empresa como porcentaje de sus ingresos totales.

Una empresa con altos márgenes de beneficio suele ser más eficiente y estar mejor gestionada que otra con bajos márgenes de beneficio.

Por ello, los analistas tienden a fijarse en los márgenes de beneficio cuando estudian si invertir o no en una empresa concreta.

Hay varias formas de calcular el margen de beneficios, pero la más habitual es tomar los ingresos netos (es decir, los beneficios) y dividirlos por los ingresos totales.

Esto le dará el margen de beneficio en forma de porcentaje. Por ejemplo, si una empresa tiene unos ingresos netos de 10 millones de dólares y unos ingresos totales de 100 millones de dólares, su margen de beneficios será del 10%.

Hay varios factores que pueden afectar al margen de beneficios de una empresa, como el coste de los productos vendidos, los gastos generales y los impuestos.

En general, las empresas con altos márgenes de beneficio son las que tienen costes bajos y/o un alto poder de fijación de precios.

Evidentemente, no existe una regla rígida sobre lo que constituye un "buen" o "mal" margen de beneficios

Salud financiera

A la hora de realizar un análisis fundamental de una empresa, hay varios parámetros clave que se deben tener en cuenta para evaluar la salud financiera de la empresa.

Entre ellos están los ingresos, la rentabilidad y el potencial de crecimiento de la empresa.

En particular, es crucial examinar la relación entre el flujo de caja operativo de una empresa y sus gastos de capital. De esta forma se puede calibrar si la empresa está realizando inversiones inteligentes que le ayudarán a crecer a largo plazo.

Además, los inversores querrán examinar los niveles de endeudamiento y las calificaciones crediticias. De este modo se puede evaluar el perfil de riesgo de una empresa y asegurarse de que no está excesivamente apalancada o sobrecargada financieramente.

En última instancia, teniendo en cuenta estos diversos indicadores financieros, los inversores pueden comprender mejor la salud de cualquier empresa y tomar decisiones de inversión más inteligentes.

Dependencia de productos o clientes clave

La dependencia de productos o clientes es uno de los parámetros clave del análisis fundamental de una empresa.

Evalúa en qué medida una empresa depende de un pequeño número de productos o clientes para obtener sus ingresos.

Esto puede suponer un riesgo, ya que si algo ocurre con esos productos o clientes, las ventas y los beneficios de la empresa podrían verse afectados.

Por ejemplo, si una empresa obtiene la mayor parte de su dinero de la venta de un producto y ese producto pierde popularidad, las ventas de la empresa disminuirán.

O si una empresa tiene sólo unos pocos clientes importantes y uno de ellos deja de hacer negocios con la empresa, eso también podría tener un gran impacto en sus resultados.

Por lo tanto, cuando los analistas evalúan una empresa, quieren ver que tiene una amplia base de productos y clientes para que no sea tan vulnerable a este tipo de riesgos.

Analizando estos y otros factores, los inversores pueden tener una mejor idea de si una empresa está infravalorada o sobrevalorada.

Además, el análisis fundamental también puede proporcionar información sobre las perspectivas futuras de una empresa.

Este tipo de análisis es esencial para cualquier inversor que quiera tomar decisiones de inversión con conocimiento de causa.

La importancia del análisis técnico para el inversor a corto plazo

El análisis técnico es una herramienta importante para el inversor a corto plazo por varias razones.

Ayuda a identificar las tendencias del mercado

En primer lugar, puede ayudar a identificar las tendencias del mercado. Al seguir los movimientos de los precios y los datos de volumen, los analistas técnicos son capaces de detectar patrones que pueden proporcionar pistas sobre los futuros movimientos de los precios.

Ayuda a identificar los niveles de soporte y resistencia

En segundo lugar, el análisis técnico puede ayudar a identificar los niveles de soporte y resistencia.

Se trata de niveles clave en los que es probable que el precio encuentre compradores o vendedores, y pueden utilizarse para generar señales de negociación.

Ayuda a fijar los límites de pérdidas y ganancias

Por último, el análisis técnico también puede utilizarse para fijar los límites de pérdidas y ganancias.

Al entender cómo es probable que se mueva el mercado, los inversores pueden minimizar sus pérdidas y maximizar sus ganancias.

Por ello, el análisis técnico es una herramienta esencial para cualquier inversor a corto plazo.

¿Cuándo una tendencia es alcista y cuándo es bajista?

Una tendencia puede considerarse alcista o bajista en función de distintos factores.

Por un lado, una tendencia alcista puede caracterizarse por un aumento sostenido de los precios de los activos y una fuerte confianza de los inversores.

Estas tendencias suelen considerarse favorables para los inversores y las empresas, ya que indican un aumento de los beneficios y del crecimiento económico.

Por el contrario, una tendencia bajista podría caracterizarse por la caída de los precios de los activos y la disminución de la confianza de los inversores.

Esto podría indicar el inicio de una recesión económica, con empresas que recortan sus inversiones y consumidores que reducen su gasto.

En última instancia, la determinación de si una tendencia es alcista o bajista depende del contexto y la perspectiva: lo que puede parecer una tendencia alcista para algunos inversores puede parecer bajista para otros.

Sin embargo, es importante tener en cuenta que, independientemente de si una tendencia es alcista o bajista, indica la dirección actual de la actividad inversora.

Por ello, entender esta dirección puede ayudar a los operadores a tomar decisiones más informadas sobre cuándo entrar o salir del mercado.

Análisis fundamental: el estudio de la información financiera

El análisis fundamental es el estudio de la información financiera para evaluar los resultados futuros de una empresa.

Este tipo de análisis implica el examen de datos cuantitativos y cualitativos, como los estados financieros, los indicadores macroeconómicos y las noticias de la empresa.

Al tener en cuenta toda esta información, los analistas pueden tomar decisiones de inversión más informadas.

Aunque no hay ninguna forma garantizada de predecir el futuro, el análisis fundamental puede dar a los inversores una mejor idea de las empresas que probablemente tendrán éxito a largo plazo.

Análisis técnico

Estudio de los gráficos

El análisis técnico es el estudio de los gráficos y otros datos para predecir los futuros movimientos del mercado.

Es una herramienta muy utilizada por los operadores e inversores, ya que puede proporcionar información valiosa sobre las tendencias del mercado.

El análisis técnico se basa en la idea de que los movimientos de los precios no son aleatorios, sino que siguen ciertos patrones que pueden ser identificados y explotados.

Hay muchas técnicas diferentes que pueden utilizarse para el análisis técnico, como las líneas de tendencia, los niveles de soporte y resistencia y las medias móviles.

El análisis técnico puede aplicarse a cualquier mercado, incluidas las acciones, las materias primas y las divisas.

Aunque no es infalible, el análisis técnico puede ser una herramienta útil para tomar decisiones de inversión.

Figuras chartistas

Una de las herramientas más populares utilizadas por los analistas técnicos es el chartismo, que consiste en analizar los gráficos de precios para buscar patrones que puedan utilizarse para hacer predicciones.

Algunas de las figuras chartistas más utilizadas son la cabeza y los hombros, los triángulos y los dobles máximos y mínimos.

Estudiando detenidamente los movimientos de los precios en el pasado, los analistas técnicos pueden comprender mejor el funcionamiento del mercado y tomar decisiones más informadas sobre el rumbo de los precios en el futuro.

Aunque no hay garantía de que el análisis técnico sea siempre preciso, puede ser una herramienta útil para quienes buscan tomar decisiones de inversión más informadas.

Velas japonesas

Un enfoque popular del análisis técnico son las velas japonesas, que se basan en los patrones de los precios de las acciones.

Estos patrones se componen de una serie de movimientos de precios a lo largo del tiempo, que pueden revelar tendencias y posibles oportunidades de mercado.

Algunos de los componentes clave de los gráficos de velas japonesas son los precios de apertura, máximos, mínimos y de cierre de cada periodo de negociación.

Además, hay diferentes tipos de patrones de velas -como los envolventes alcistas y bajistas- que los operadores pueden utilizar para ayudar a predecir las tendencias futuras.

En general, esta técnica proporciona una forma eficaz de analizar los datos bursátiles y tomar decisiones de inversión informadas.

Herramientas para hacer Análisis Técnico

Soporte y resistencia

Cuando se observa un gráfico del movimiento del precio de una acción, no es raro ver patrones repetitivos.

Los analistas técnicos pueden utilizar estos patrones para identificar las zonas en las que es probable que la acción encuentre soporte o resistencia.

El soporte y la resistencia se definen simplemente como los niveles en los que el precio de una acción tiende a dejar de caer (soporte) o a subir (resistencia).

Estos niveles pueden identificarse utilizando diversas herramientas de análisis técnico, como las líneas de tendencia, las medias móviles y los retrocesos de Fibonacci.

Al entender cómo funcionan estas herramientas, los operadores pueden identificar mejor los niveles clave de soporte y resistencia, y tomar decisiones de negociación más informadas.

A continuación te dejo un video explicativo de YouTube para que conozcas mejor los soportes y resistencias.

Retrocesos

En el mundo del análisis técnico, hay muchas herramientas y técnicas diferentes que pueden utilizarse para conocer los movimientos de los mercados financieros.

Una de estas herramientas se conoce como retroceso, que se refiere a un periodo de debilidad temporal de los precios tras una fuerte tendencia alcista o bajista.

Los retrocesos suelen medirse utilizando los niveles de Fibonacci, que también son muy utilizados por los operadores para la planificación de las operaciones y la gestión del riesgo.

Aunque hay muchas estrategias de negociación diferentes que se basan en los retrocesos, quizás el uso más común es entrar en posiciones largas después de un fuerte movimiento alcista o en posiciones cortas después de un fuerte movimiento bajista seguido de un descenso prolongado.

Esto permite a los operadores beneficiarse del impulso inicial del mercado y asumir un riesgo relativamente bajo, ya que los retrocesos suelen ser temporales.

En general, las herramientas de análisis técnico, como los retrocesos, ofrecen una visión importante de la dinámica del mercado, proporcionando una valiosa orientación para predecir los futuros movimientos de los precios en los mercados financieros.

Lineas de tendencia

Una línea de tendencia es una línea recta que conecta dos o más puntos de precio y se utiliza para identificar la dirección general del mercado.

Hay dos tipos de líneas de tendencia: líneas de tendencia alcista y líneas de tendencia bajista.

Las líneas de tendencia alcista se trazan a lo largo de la parte inferior de valles ascendentes sucesivos, mientras que las líneas de tendencia bajista se trazan a lo largo de la parte superior de picos descendentes sucesivos.

Las líneas de tendencia pueden utilizarse para identificar las tendencias del mercado tanto a corto como a largo plazo.

Cuando el mercado se encuentra en una tendencia alcista, los precios suelen permanecer por encima de la línea de tendencia.

Por el contrario, cuando el mercado se encuentra en una tendencia a la baja, los precios suelen permanecer por debajo de la línea de tendencia.

Aunque las líneas de tendencia pueden proporcionar una valiosa información sobre la dirección del mercado, no deben utilizarse como una herramienta independiente para tomar decisiones de inversión.

Más bien, deben utilizarse junto con otros indicadores técnicos, como los niveles de soporte y resistencia, los niveles de Fibonacci y las medias móviles.

Medias móviles

Las herramientas de análisis técnico son un componente importante del arsenal de cualquier operador profesional.

Una de estas técnicas es el uso de las medias móviles: un conjunto de líneas que representan los datos recientes de los precios para un periodo de tiempo determinado y que se utilizan para identificar tendencias y predecir precios futuros.

Hay muchos tipos diferentes de medias móviles, cada uno con sus propias ventajas e inconvenientes.

Algunas de las más comunes son las medias móviles simples (SMA), que se limitan a tomar la media del precio de cierre a lo largo de un número determinado de periodos de negociación, y las medias móviles exponenciales (EMA), que ponderan los datos más recientes a un ritmo mayor que los más antiguos.

Al elegir el tipo correcto de media móvil y utilizarla de forma eficaz, los operadores pueden obtener información valiosa sobre la actividad pasada y futura del mercado, lo que les ayuda a aumentar sus probabilidades de realizar operaciones rentables.

Por lo tanto, tanto si se está iniciando en el análisis técnico como si quiere mejorar su enfoque actual, la incorporación de las medias móviles a su caja de herramientas es una forma excelente de aumentar su éxito como operador.

Osciladores

Cuando se trata de análisis técnico, los osciladores son una de las herramientas más populares utilizadas por los operadores.

Los osciladores son indicadores que ayudan a identificar los retrocesos de los precios y el impulso, lo que los hace ideales para el trading diario.

Existen muchos osciladores diferentes, pero algunos de los más populares son el Índice de Fuerza Relativa (RSI), el Oscilador Estocástico y el MACD.

Cada oscilador se calcula de forma diferente, pero todos producen un número entre 0 y 100. Cuando el oscilador está por encima de 50, indica que el mercado está en una tendencia alcista, mientras que una lectura por debajo de 50 indica una tendencia bajista.

Los osciladores también pueden utilizarse para generar señales de compra y venta.

Por ejemplo, se puede generar una señal de compra cuando el RSI supera los 70 puntos, mientras que se puede generar una señal de venta cuando el RSI cae por debajo de los 30 puntos.

Aunque los osciladores pueden ser útiles para detectar los cambios de tendencia y de impulso, es importante recordar que sólo son una parte del conjunto de herramientas de un operador.

El análisis técnico debe utilizarse siempre junto con otras formas de análisis, como el análisis fundamental y la acción del precio.

Resumiendo

En el mundo de la inversión, el análisis fundamental y técnico son dos enfoques esenciales para evaluar acciones y tomar decisiones informadas. Desde el siglo XIX en Estados Unidos, estos métodos han sido el punto de partida para analizar y predecir futuras tendencias en el mercado.

Análisis Fundamental: Estudia la Acción

El análisis fundamental es una herramienta complementaria que se centra en la evaluación de datos personales y financieros de una empresa. Desde los informes financieros hasta la situación económica global, este análisis busca dar buenas pistas sobre la evolución del mercado y las oportunidades de inversión que se presentan.

- Información Corporativa: Comprende la misión, visión, y objetivos de la empresa.

- Riesgo Financiero: Evalúa la capacidad de la empresa para manejar sus deudas y obligaciones financieras.

- Fondos de Inversión y Planes de Pensiones: Analiza cómo la empresa gestiona sus inversiones y activos a largo plazo.

Análisis Técnico: La Ciencia de Predecir Futuras Tendencias

El análisis técnico, principalmente a través de la acción del mercado, trata de calcular las futuras tendencias de los precios. Utiliza herramientas como:

- Top-Down Approach: Analiza el mercado desde una perspectiva macroeconómica.

- Velas Japonesas y Medias Móviles: Herramientas para identificar tendencias alcistas y bajistas.

- Plataforma de Trading: Software utilizado para comprar y vender acciones en tiempo real.

Educación Financiera: La Inversión en Renta Variable

La educación financiera es esencial para entender cómo invertir en bolsa y cómo utilizar un broker online. La toma de decisiones basada en el análisis fundamental y técnico puede llevar a una inversión exitosa en renta variable.

Preguntas frecuentes

¿Qué es el análisis fundamental de una empresa según bbva research?

El análisis fundamental es un método para evaluar el valor y rendimiento potencial de una empresa mediante el estudio de indicadores financieros clave, según explica bbva research.

Esto implica analizar estados financieros, ratios, tendencias sectoriales, etc. para determinar si una acción está infravalorada o sobrevalorada.

¿Cómo obtener informes financieros de una empresa para hacer análisis fundamental?

Algunas fuentes para obtener informes financieros son la página web de relación con inversores de la empresa, plataformas como Morningstar, Bloomberg o S&P Capital, o portales de información financiera como bbva.com. Los estados financieros trimestrales y anuales son clave.

¿Qué herramientas se utilizan en el análisis técnico de acciones?

R: Algunas herramientas populares del análisis técnico son soportes/resistencias, figuras chartistas, medias móviles, osciladores como RSI y MACD. Estas herramientas estudian tendencias y patrones en los gráficos de precios para predecir comportamientos futuros.

¿Cuáles son los principios básicos del análisis fundamental desarrollados por Benjamin Graham?

Graham introdujo conceptos clave como el valor intrínseco, margen de seguridad y análisis cuantitativo/cualitativo.

Buscaba encontrar acciones infravaloradas mediante el estudio de estados financieros y otros factores.

¿Cómo decidir si comprar o vender acciones según el análisis técnico?

El análisis técnico busca identificar tendencias alcistas o bajistas en el precio de la acción. Una tendencia alcista favorece la compra, mientras que una tendencia bajista favorece la venta.

¿Qué es el análisis top-down y cómo se aplica en inversiones?

El análisis top-down estudia primero la economía global, luego sectores específicos y finalmente empresas individuales.

Permite identificar sectores/empresas con mejor perspectiva según las condiciones económicas.

¿Cómo complementan el análisis fundamental y técnico en la toma de decisiones de inversión?

El análisis fundamental estudia los fundamentos de la empresa y el técnico estudia tendencias del precio. Usados conjuntamente, dan una visión integral para decidir si una acción está sobre/infravalorada.

¿Por qué es importante estudiar la información financiera al hacer análisis fundamental?

El análisis fundamental se basa en estudiar la información financiera para entender la salud y valor real de una empresa. Los estados financieros son clave para analizar ratios, tendencias, generación de flujo de caja, etc.

¿Cómo identificar buenas oportunidades de inversión en bolsa mediante análisis técnico?

Buscando tendencias alcistas, soportes creíbles, aumento de volumen, figuras chartistas de continuación alcista. Estas señales técnicas pueden identificar acciones con potencial de subida.

Valoración final

Entonces, ¿cuál es la moraleja de esta historia? Investigue siempre antes de invertir en una empresa. Asegúrese de que comprende los fundamentos del negocio y el rendimiento técnico de las acciones.

La combinación de análisis fundamental y técnico ofrece un buen punto de partida para analizar dónde invertir.

Desde los tiempos de Charles Henry Dow y Benjamin Graham hasta la era moderna de BBVA Research y otros, estos métodos han sido fundamentales en la toma de decisiones de inversión.

En la hora de invertir, es vital no prescindir del estudio de estos métodos. La inversión en bolsa, los planes de pensiones, y la comprensión de tasas de interés y tendencias del mercado son esenciales.

Con una estrategia bien planificada, puede alcanzar sus objetivos financieros y encontrar las mejores oportunidades de inversión.

Y si todavía no está seguro, nunca está de más consultar con un experto. En inversionybolsa.com, nos dedicamos a ayudar a nuestros usuarios a aprender sobre finanzas, inversiones, CFD, ETF, etc.

Tenemos una gran cantidad de información en nuestro sitio web. Compruébelo y empiece a aprender hoy mismo. (Fuentes 1*, 2*, 3*, 4*)